[dt_gap height=»20″ /]Todas las empresas están obligadas a realizar regularizaciones del IRPF para ajustar el importe salarial anual a la situación de cada uno de los trabajadores de la empresa.

[dt_gap height=»10″ /]En este artículo te explicaremos cómo realizar el cálculo de IRPF tanto en Sage 200 como Sage Despachos Connected para ayudarte a realizar el proceso. [dt_gap height=»20″ /]

Contenido del artículo

Toggle[dt_gap height=»50″ /]OPCIONES DE CÁLCULO DEL IRPF

[dt_gap height=»10″ /]Las opciones de cálculo que tenemos tanto en Sage 200 como Sage Despachos Connected son:[dt_gap height=»10″ /]

- Fecha alta a fin de contrato/año: Para empleados nuevos que no estuviesen dados de alta en nuestra empresa.[dt_gap height=»10″ /]

- Todo el año: La que hacemos servir en Enero. Hace una previsión anual en base a lo que el empleado tenga en precios.[dt_gap height=»10″ /]

- Bases imponibles del año anterior: También la hacemos servir en Enero, pero nos hará una previsión para ese año en base a lo que el empleado tenga en acumulados de IRPF en el año anterior. Por ejemplo, para empleados con muchas variables, importes que se hayan podido introducir manualmente en acumulados de IRPF, etc.[dt_gap height=»10″ /]

- Regularización de mes… a fin de contrato: Para las regularizaciones que de Enero al mes que sea con un vencimiento de contrato eventual.[dt_gap height=»10″ /]

- Regularización de mes… a fin de año: Para las regularizaciones de Enero al mes que sea con un contrato indefinido.[dt_gap height=»10″ /]

- Regularización desde mes de…: Para finiquitos.[dt_gap height=»10″ /]

- Regularización anual de Diciembre: Solo para Diciembre.

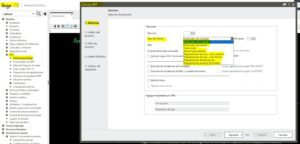

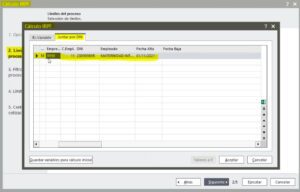

[dt_gap height=»10″ /]En Sage 200, encontraremos estas opciones de cálculo en: IRPF/Cálculo de IRPF/1.Opciones/Tipo de Cálculo:[dt_gap height=»10″ /]

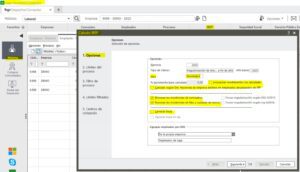

[dt_gap height=»20″ /]En Sage Despachos Connected, la ruta será la misma: IRPF/Cálculo de IRPF/1.Opciones/Tipo de Cálculo:[dt_gap height=»10″ /]

[dt_gap height=»20″ /]En nuestro ejemplo, realizaremos la regularización de mes a fin de año e indicaremos los campos que nos interesen en función de las siguientes opciones y criterios de marcaje:[dt_gap height=»10″ /]

[dt_gap height=»20″ /]En nuestro ejemplo, realizaremos la regularización de mes a fin de año e indicaremos los campos que nos interesen en función de las siguientes opciones y criterios de marcaje:[dt_gap height=»10″ /]

- Mes: Indicaremos el mes que corresponda según la regularización que sea. En nuestro caso Noviembre.[dt_gap height=»10″ /]

- Incorporar rendimientos no calculados: Para incorporar importes forzados manualmente en acumulados de IRPF. En nuestra regularización no lo marcaremos, ya que no les hay. No obstante no pasaría nada si los marcásemos, ya que no exiten.[dt_gap height=»10″ /]

- Calcular según Del. Hacienda de empresa destino en empleados desplazados de IRPF: Se marcará para calcular el % de IRPF según el territorio fiscal de la empresa dónde está desplazado el empleado. En nuestra regularización no lo marcaremos, ya que no les hay. No obstante no pasaría nada si los marcásemos, ya que no existen.[dt_gap height=»10″ /]

- Procesar las incidencias de conceptos y de Nac. Y cuidado del menor: Para que el programa tenga en cuenta estas incidencias y situaciones concretas. En nuestra regularización no lo marcaremos, ya que no les hay. No obstante no pasaría nada si los marcásemos, ya que no exiten.[dt_gap height=»10″ /]

- Generar traza: Nos ofrece el detalle del cálculo tanto de la base anterior de acumulados de IRPF que viene del cálculo y lo que haya en precios del empleado para estos meses de Noviembre y Diciembre. Solo estará activa en aquellos clientes que tengan la licencia necesaria.[dt_gap height=»10″ /]

- Agrupar empleados por DNI: Lo marcaremos si el empleado a tenido una ficha en otra empresa y / o tiene varios periodos de trabajo en el año, consecutivos o no. En nuestro ejemplo marcaremos la opción »De la propia empresa».

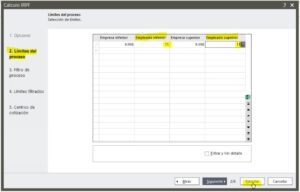

[dt_gap height=»20″ /]Al dar a Siguiente, deberemos seleccionar el/los empleado/s. Nosotros mostraremos el de un empleado (El 11) para hacer un cálculo rápido:[dt_gap height=»10″ /]

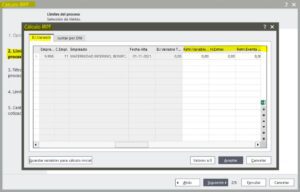

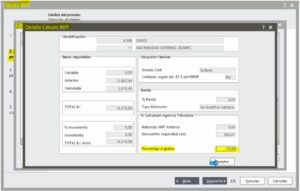

[dt_gap height=»20″ /]y al Ejecutar aparecerá el Cálculo del IRPF del empleado con la posibilidad de añadir más datos a través de 2 pestañas:[dt_gap height=»10″ /]

- En la pestaña de BI Variable, nos dará la posibilidad de incorporar varias retribuciones variables que vayan a ocurrir en Noviembre y Diciembre, de manera que al final de año no difiera tanto:[dt_gap height=»10″ /]

- En la pestaña de Juntar por DNI aparecerán el resto de periodos:[dt_gap height=»10″ /]

[dt_gap height=»20″ /]Al dar a Aceptar, se procesará el cálculo del Porcentaje de IRPF a grabar en base a los siguientes conceptos calculados:[dt_gap height=»10″ /]

– Base Variable: Aparecerá la que hayamos indicado en la pestaña anterior.[dt_gap height=»10″ /]

– Base Anterior: Todo lo calculado con fecha de cobro de Enero a Octubre.[dt_gap height=»10″ /]

– Base Calculada: Lo que el programa estima que el empleado va a cobrar en base a lo que tiene en precios en Noviembre y Diciembre (Pagas extras incluidas)[dt_gap height=»10″ /]

– TOTAL BI Incrementada: Suma de todas las bases.[dt_gap height=»10″ /]

– % de Seguridad Social: El que sea.[dt_gap height=»10″ /]

[dt_gap height=»50″ /]REVISAR PORCENTAJE IRPF A GRABAR

[dt_gap height=»30″ /]¿QUÉ OCURRE CUANDO NO SE ESTÁ EFECTUANDO?

[dt_gap height=»10″ /]Cuando el cálculo del porcentaje del IRPF no se está realizando, puede ser por los siguientes motivos:[dt_gap height=»30″ /]

- Los datos de Delegación y Administración de Hacienda que tenemos indicados en la empresa no corresponden. Lo comprobaremos:

[dt_gap height=»10″ /]En Sage 200: Nómina/Empresa/Seleccionar empresa/Datos genéricos/Empresas y Domicilios/Campos de: Delegación Hacienda y Administración Hacienda:[dt_gap height=»10″ /]

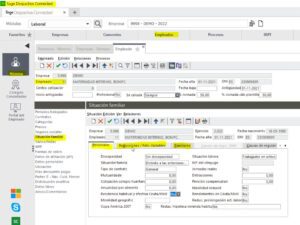

[dt_gap height=»20″ /]En Sage Despachos Connected: Nómina/Empresas/Ver Empresas/Seleccionar empresa (Ej: DEMO)/Domicilios/ Campos de: Delegación y Administración:[dt_gap height=»10″ /]

- La empresa esté inactiva o tenga por error una fecha de inactividad informada. Lo comprobaremos de la siguiente forma:

[dt_gap height=»10″ /]En Sage 200: Nómina/Empresa/Seleccionar la empresa/Nómina/Datos varios: Empresa inactiva (Debe aparecer como No)[dt_gap height=»10″ /]

[dt_gap height=»20″ /]En Sage Despachos Connected: Nómina/Empresas/Ver Empresas/Seleccionar la empresa (Ej: DEMO)/Características/Empresa Inactiva (Debe aparecer como No)[dt_gap height=»10″ /]

[dt_gap height=»30″ /]

- El empleado tenga informado en su ficha la opción de: ‘’Se calcula nunca’’. Para comprobarlo:

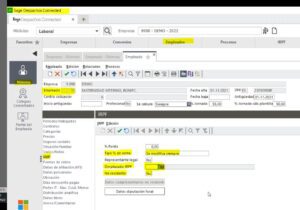

[dt_gap height=»10″ /]Tanto en Sage 200 como en Sage Despachos Connected: Empleado/Ver empleados/Seleccionar al empleado (Ej: 11)/Se calcula (Debe aparecer como Siempre)[dt_gap height=»10″ /]

- No existan precios, o éstos solo tienen factores variables y no se marca la opción de »procesar incidencias» en el cálculo del IRPF (teniéndolas informadas). Para comprobarlo:

[dt_gap height=»10″ /]Tanto en Sage 200 como en Sage Despachos Connected: Nómina/Empleados/Seleccionar empleado (Ej: 11)/Precios (Deberán estar indicados, tanto los precios, como los factores variables con la cuantía indicada en Incidencia por empleado)[dt_gap height=»10″ /]

[dt_gap height=»40″ /]¿QUÉ OCURRE CUANDO NO ES CORRECTO?

[dt_gap height=»10″ /]Estos son los errores más frecuentes que ocurren cuando el porcentaje del IRPF no corresponde:[dt_gap height=»30″ /]

- Existen conceptos tipo fórmula creados que solo intervienen en el cálculo de IRPF, y por tanto, no están en precios de empleado.

Ej: Empleados que cobran muchas variables que no se sabe cuando la va a cobrar, y estas fórmulas recogerían porcentajes anteriores.[dt_gap height=»30″ /]

- Comprobar que estén los siguientes checks marcadados a la hora de calcular el IRPF cuando afecten a través de: IRPF/Cálculo de IRPF/1.Opciones:

– Mes: Debe estar seleccionado el mes real en el que se va a hacer la regulación.[dt_gap height=»10″ /]

– Check Incorporar rendimientos no calculados.[dt_gap height=»10″ /]

– Check: Calcular según Del.Hacienda de empresa destino en empleados desplazados de IRPF.[dt_gap height=»10″ /]

– Check Procesar incidencias de conceptos.[dt_gap height=»10″ /]

– Check Procesar las incidencias de Nac. Y cuidado del menor.[dt_gap height=»10″ /]

- No se están agrupando periodos de trabajo anteriores, así como los periodos incluidos en las incidencias por empleado si las tuviera:[dt_gap height=»10″ /]

- Revisar datos indicados en: Nómina/Empleados/Seleccionar el empleado (Ej: 11)/IRPF/Campos:

– Tipo % de la renta: Lo más frecuente es que debe indicarse como ‘’Se modifica siempre’’. Las otras opciones pueden arrastrar errores.[dt_gap height=»10″ /]

– Desplazados IRPF: Aparezcan datos erróneos.[dt_gap height=»10″ /]

– No residente: Si el empleado está marcado como no residente el % ya vendrá determinado y por lo tanto no se efectuará el cálculo.[dt_gap height=»10″ /]

- Revisar los datos situación familiar erróneos, o los datos para la diputación foral no están informados. Para comprobarlo:[dt_gap height=»10″ /]

En Sage Despachos Connected: Nómina/Empleados/Seleccionar empleado (Ej: 11)/Situación familiar/Pestañas de: Personales, Reducciones y Retrib.Variables, Familiares…[dt_gap height=»10″ /]

[dt_gap height=»10″ /]NOTA: Los datos de los empleados que se rijan por diputación foral, deberán indicarlo en: Nómina/Empleados/Seleccionar empleado (Ej: 11)/IRPF/Datos de la Diputación Foral:[dt_gap height=»10″ /]

[dt_gap height=»40″ /]

¿Necesitas ayuda para realizar la regularización del IRPF?

[dt_gap height=»10″ /]

Contacta con nosotros: 917 482 870 o 933 800 852.

[dt_gap height=»10″ /]

Estaremos encantados de ayudarte 🙂

[dt_gap height=»20″ /]

[dt_gap height=»20″ /]

[dt_gap height=»30″ /]

[dt_gap height=»30″ /]

[dt_gap height=»30″ /]

[dt_gap height=»30″ /]

[dt_gap height=»30″ /]

[dt_gap height=»30″ /] [dt_gap height=»30″ /]

[dt_gap height=»30″ /] [dt_gap height=»30″ /]

[dt_gap height=»30″ /]